|

Аналитика

|

Новости

|

|

ТОП-3 категорий рекламодателей на ТВ: оценка и тренды27.04.2016

Кризисные явления в российской экономике самым серьезным образом отразились на поведении рекламодателей. Андрей Скородумов, руководитель департамента продуктивности и оценки медиа закупок OMD OM Group, по просьбе Sostav.ru проанализировал активность ключевых рекламодателей из ТОП-3 категорий на национальном ТВ. Последние несколько лет выдались очень непростыми для экономики России. На рекламном рынке, также, наблюдалась довольно высокая турбулентность – после успешного первого квартала 2014 года, поддержанного Олимпиадой в Сочи, к концу года произошло значительное снижение маркетинговой активности, вызванное вводом экономических санкций и падением цены на нефть. Как следствие, общий рост рынка по итогам 2014 составил всего +4%. Начало 2015 года было похоже на панику - многие эксперты очень негативно оценивали перспективы рекламного рынка в предстоящем году, что подтвердили результаты первого квартала с падением (-17%) в целом по рынку. Однако, неожиданно для многих, к концу года отрицательная динамика сменилась реальным оживлением - падение рынка сократилось до (-0,5%) в 4-ом квартале, а в целом за год составило (-10%).

Недавно Vi сделал оценку динамики ведущих товарных категорий на национальном ТВ в первом квартале 2016 года. В связи в этим, интересно проанализировать, как реагировали на изменения рынка ключевые (TOP-5 в каждом) рекламодатели трех ведущих сегментов: «Медицина и Фармацевтика», «Продукты питания (включая напитки и молочные продукты)» и «Парфюмерия, косметика и бытовая химия». В целом по рынку ТВ в первом квартале 2016 года лидером стал рекламодатель RECKITT BENCKISER, увеличивший свою активность на +15% против аналогичного периода прошлого года (здесь и далее оценка производится на базе приведенных к 30-ти секундам рейтингам на аудиторию ВСЕ 18+ GRP30”). RB в своем портфеле брендов имеет как фармацевтические продукты (STREPSILS, NUROFEN и др.), так и товары, относящиеся к бытовой химии (VANISH, CILLIT, CALGON и проч). Реклама брендов на ТВ распределяется примерно в соотношении 60/40, и в рамках сегодняшнего анализа активность данных направлений будем рассматривать отдельно. Все 14 анализируемых рекламодателей входят в TOP-20 крупнейших игроков на национальном ТВ по итогам 1-ого квартала 2016 года.12 из них занимают первые 12 мест, Henkel Group занимает 15-е место и Mondelez International (бренды ALPEN GOLD, JACOBS, DIROL и др.) находится на 17-м месте.

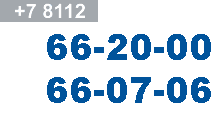

ФАРМА

В 2015 года вся категория «ФАРМА» активно росла - это была, по сути, единственная категория рекламодателей, которые наращивали бюджеты в кризисном 2015 году. В 2014 - 2015 годах абсолютным лидером категории был Novartis. С точки зрения сделок слияния и поглощения, в последние годы, в данном сегменте бизнеса произошли заметные изменения: - В середине 2014-ого года компании GSK (COLDREX, SENSODYNE и др.) и Novartis (ВОЛЬТАРЕН, ОТРИВИН и проч.) приняли решение об объединении марок безрецептурных медицинских товаров под управлением GSK Consumer Healthcare, и начиная с 2016 года активность брендов оценивается в рамках единого рекламодателя GSK CH. - Другая часть фарм-бизнеса Novartis с 2016 года сосредоточена в SANDOZ FARMA (АЦЦ, ЛИНЕКС, ПЕРСЕН и др.) - 14 место среди крупнейший рекламодателей и 6 место в фарм-категории. В первом квартале 2016 года ОТИСИФАРМ и RB увеличили свою активность в среднем на 45%, BAYER прибавил 16% и только J&J снизил активность на (-21%) против аналогичного периода прошлого года, поскольку портфель брендов сократился с 17 до 15 (из эфира ушли бренды «Париет», Nizoral, Visine и Neutrogena с совокупным объемом закупки около 2700 GRP30, а добавились только два бренда - Carefree и «Метрогил Дента», с совокупным весом чуть больше 600 рейтингов). Данные изменения в портфеле брендов и явились основной причиной сокращения общей активности рекламодателя, т.к. по остальным брендам в совокупности динамика по годам ровная.

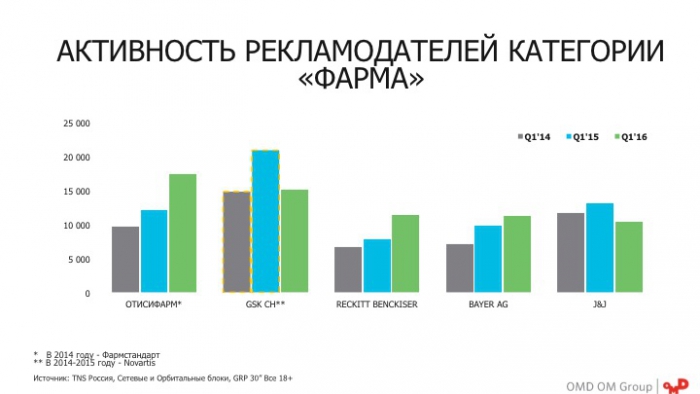

Каких-либо серьезных корректировок в канальном медиа сплите рекламодателей не наблюдается, а незначительные изменения можно объяснить определенным набором рекламируемых брендов в рамках анализируемого периода. Заслуживает внимания значительное сокращение доли «НТВ» в 2016 году у J&J - с традиционных, для прошлых лет, 18% до 5%, и при этом рост долей «Рен-ТВ» с 3% до 9% и «ТВЦ» с 5% до 10%. Доля каналов «Газпром-медиа» у J&J наименьшая среди анализируемых брендов и составляет 10%, у остальных клиентов она в среднем держится на уровне 30%. BAYER AG, наоборот, в 2016 году увеличил долю «НТВ» с 16% (в 2015) до 22% - в основном за счет сокращения долей каналов «Первый» и «Россия 1». RECKITT BENCKISER традиционно мало использует наиболее популярные (и, соответственно, более дорогие) развлекательные каналы «СТС» и «ТНТ» - их совместная доля у RB составляет около 5% против 10-15% у других рекламодателей. Также, для сделки 2016 года характерен перенос активности с каналов «Первый» и «Россия 1» на «НТВ» (рост доли в ТВ-сплите с 15% до 22% по итогам 1-ого квартала).

С точки зрения использования в размещении на ТВ орбитальных блоков лидером является GSK CH - с общей долей «орбит» в размере 41% по итогам 1-ого квартала 2016 года. В прошлые годы Novartis не использовал данный тип размещения, но в рамках объединения брендов Novartis и GSK рекламный аккаунт перешел в другое медиаагентство, с чем, вероятно, и связано изменение в структуре ТВ-сделки. RB в 2014-2016 годах достаточно активно использовал орбитальное размещение, и доля «орбит» в структуре закупаемого инвентаря постоянно росла: с 19% в 1-ом квартале 2014 года - до 23% в 2015-ом - и 31% в 1-ом квартале 2016-ого. На «Первом» канале доля «орбит» занимает половину всех закупленных RB рейтингов, на каналах «ТВ-3» и «Пятница» орбитальное размещение составляет 64% и 72% соответственно, а на «ТНТ» - рекордные 83%. BAYER AG с 2015-ого года начал активно использовать орбитальные блоки - тогда доля составляла 20%, в 2016 году - уже 25%. Компания J&J протестировав орбитальное размещение в 2014 году в размере 17% от общего объема, отказалась от использования этого типа размещения в последующие годы.

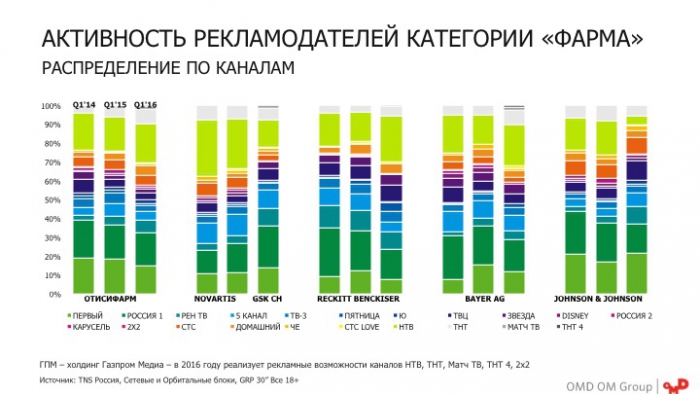

ПРОДУКТЫ ПИТАНИЯ, НАПИТКИ, МОЛОКО

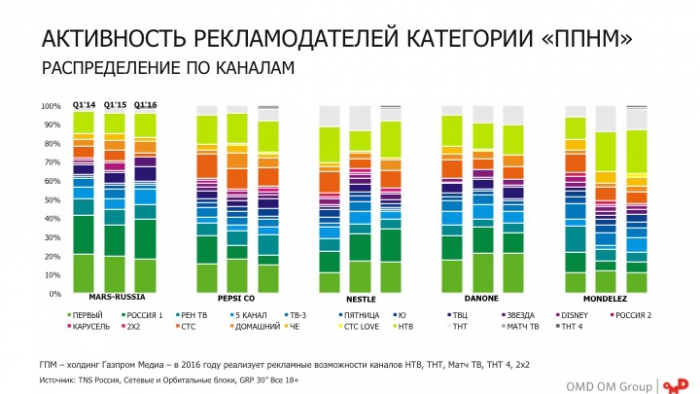

По итогам 1-ого квартала 2016 года ТОП-рекламодателей категории не изменился, однако, произошло перераспределение позиций игроков. Лидером категории по итогам первого квартала последних 2-х лет являлась компания MARS, в 2015-ом году увеличившая активность на ТВ на 9%. Однако, в 1-ом квартале 2016-ого произошло снижение объемов рекламы почти на четверть, и рекламодатель занял третью позицию рейтинга. PEPSICO на протяжении всех трех лет находится на втором месте. В 2015 году произошло снижение активности, которое составило рекордные для категории (-26%), но в 2016-ом рекламодатель увеличил свое присутствие на национальном ТВ на (+30%) и обошел MARS. NESTLE незначительно снизился в 2015 году (на -4%) и рекордно увеличил присутствие на ТВ в 1-ом квартале 2016-ого, продемонстрировав рост почти (+90%), что позволило ему занять высшую позицию в категории и третье место в списке всех рекламодателей на национальном ТВ.

MARS в 2016 году снизил долю наиболее дорогих телеканалов «Первый», «ТНТ», и «СТС» - совокупно с 30% до 22%, и увеличил присутствие на относительно недорогих: «Россия 1», «ТВЦ», «Звезда» и «НТВ» (с 36% до 48%); что может свидетельствовать о стремлении оптимизировать стоимость закупки телевизионного инвентаря. PEPSICO имеет наиболее низкую долю канала «Россия 1» среди всей категории, что объясняется набором более молодежных брендов в портфеле компании. Небольшое снижение доли «Первого» канала в 1-ом квартале 2016 года компенсировалось увеличением доли канала «Рен-ТВ». Рост доли «ТНТ» составил +2%. NESTLE в 2016 году значительно увеличил долю канала «НТВ» с 11% до 19% за счет уменьшения присутствия на канале «ТНТ» (снижение доли с 13% до 6%). На 6% выросла доля каналов «СТС-медиа», главным образом за счет сокращения объемов размещений на телеканалах «Пятница» и «5 канал». DANONE в нынешнем году, в целом, покупал аналогичный прошлому году сплит, на 3% увеличив долю каналов «Газпром-медиа». В 2015 году по сравнению с 2014-ым MONDELEZ практически в 2 раза увеличил долю каналов «Газпром-медиа» за счет сокращения активности на каналах «Россия 1», «Рен-ТВ» и «5 канал». В 1-ом квартале 2016 года ТВ-сплит компании в значительной степени аналогичен 2015-ому году.

Из ключевых игроков категории только компания Danone не использует орбитальное размещение в своей стратегии, тогда как другие рекламодетели постепенно начинают оптимизировать свои сделки с помощью данного типа размещения. MARS аккуратно наращивает долю «орбит». С 1% в 2014 году (тестовые 10% на канале «СТС») - до 3% в 2015 году (10% на «Первый», «5 канал», «СТС» и «ТНТ»), и 4% - в 2016 году (по 13% на «Первом», «СТС» и «ТНТ», и по 5% на «Россия 1», «5 канал» и «ТВ-3»). PEPSICO запустил орбитальное размещение только в 2016 году - на «СТС» (7%) и «ТНТ» (25%). Общая доля орбит в сделке составляет 2%. NESTLE, также, только с 2016-ого года закупает «орбиты» - на «Первом» канале (25%), «Россия 1» (35%), «Рен-ТВ» (50%). На каналах «СТС-медиа» - в среднем 10%. Совсем не используется данный тип размещения на каналах «Газпром-медиа». MONDELEZ в 1-ом квартале 2015 года протестировал «Первый» в размере 40% «орбит» от общего объема, 25% на «ТНТ» и около 12% на каналах «СТС-медиа». В целом, по итогам 1-ого квартала 2015 года доля "орбит" составила 10%. В 2016 году пул каналов, где используются орбитальные блоки, расширился в 2 раза и общая доля орбитального размещения рекламы компании в 1-ом квартале 2016 года составила 16%.

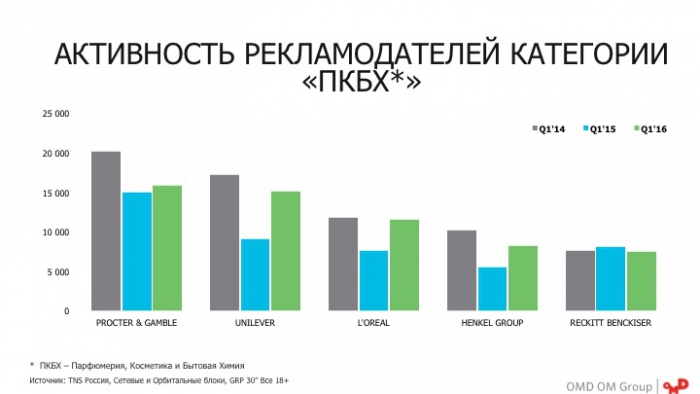

ПАРФЮМЕРИЯ, КОСМЕТИКА, БЫТОВАЯ ХИМИЯ

В 1-ом квартале 2015 года все ведущие FMCG рекламодатели, за исключением RB (+6%), значительно сократили свою активность: P&G чуть более (-26%), LOREAL на (-36%). Особенно серьезное сокращение наблюдалось у Unilever и Henkel Group (- 46%). В 1-ом квартале 2016 года рекламодатели использовали различные стратегии присутствия на ТВ: Unilever, LOREAL и Henkel Group значительно увеличили активность - на (+67%), (+52%) и (+49%) соответственно; тогда как P&G вырос на (+6%) относительно уровня 1-ого квартала 2015 года. RB снизил свою активность на 8%, вернувшись к уровню аналогичного периода 2014 года (но с учетом фармацевтического бизнеса, в целом, объемы размещения рекламы компании на национальном ТВ выросли на (+15%). Лидером категории на протяжении всех трех анализируемых периодов остается P&G, хотя, в 2016 году Unilever приблизился к нему вплотную.

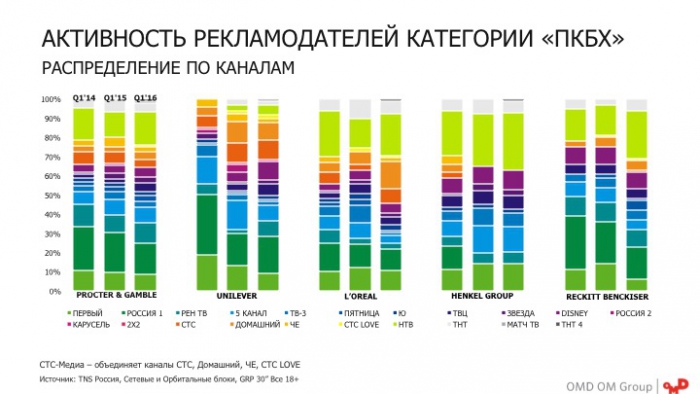

RECKITT BENCKISER в 2016 году более чем вдвое сократил долю «Первого» канала (до 6%), а также, снизил объемы размещений на «России 1» с 22% по итогам 1-ого квартала прошлого года - до 17% в нынешнем. Рекламодатель значительно увеличил в ТВ-сплите долю канала «НТВ» - с 16% до 25%, а доля канала «ТНТ» выросла с 3% до 6%. HENKEL GROUP с 2015 года не использует каналы «СТС-медиа» и «Россия 1», концентрируя основную активность на телеканалах «НТВ», «Первый» и «5 канал». LOREAL в 2016 году нарастил долю каналов «Газпром-медиа» - с 25% до 30%, а также, долю каналов «СТС-медиа» - с 13% до 24%, за счет значительного снижения активности на «5 канале», «ТВ-3» и «Пятница». Unilever традиционно закупает значительную долю каналов Vi (96% - в 2014, 93% - в 2015, и 92% - в 2016). По итогам 1-ого квартала нынешнего года заметные изменения произошли с долями «Первого» и «5 канала» - снижение с 13% до 9% и с 15% до 8% соответственно, и рост доли в ТВ-сплите каналов: «Рен-ТВ» (8% против в 2% в прошлом году) и «Disney» (рост с 5% до 10%). PROCTER & GAMBLE, в целом, вернулся в 2016 году к сплиту сделки 2014-ого года, немного перенаправив рейтинги с канала «Россия 1» в малые каналы. В данной категории сейз-хаус «Газпром-медиа» значительно повысил долю своих каналов в 2016 году - с 19% до 24%, что не совсем характерно для рынка в целом.

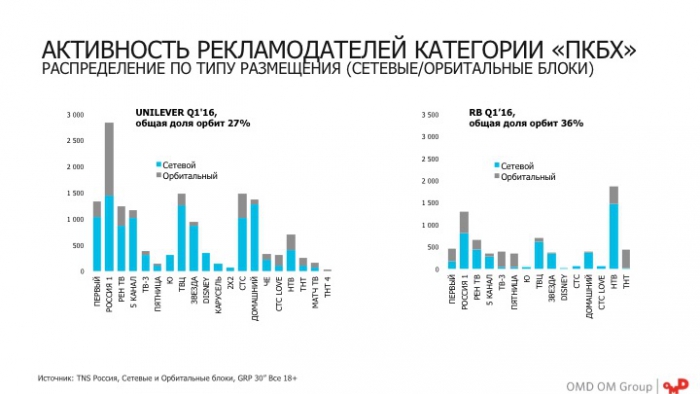

В данной категории только 2 рекламодателя из ТОП-5 игроков активно используют орбитальный тип размещения на протяжении всех трех лет - UNILEVER и RECKITT BENCKISER, каждый год увеличивая долю орбит в ТВ-сплите. UNILEVER закупал в 1-ом квартале 2014-ого года 18% «орбит», 19% в 1-ом квартале 2015-ого, и уже 27% - в 1-ом квартале 2016 года. При этом, в 2016 году на канале «Россия 1», как и в целом по каналам холдинга «Газпром-медиа», доля «орбит» составила 50% от всего закупленного инвентаря. RB задействовал в первых кварталах 2014-ого, 2015-ого и 2016-ого годов долю орбитального размещения в размере 23%, 25% и 36% соответственно (доля "орбит" для брендов бытовой химии превышает долю в рамках фармацевтического направления – 36% против 31% по итогам 1-ого квартала 2016). В 2016 году на «Первом» канале доля "орбит" составляла 62%, на «Пятнице» - 86%,на «ТВ-3» - почти 90%, и на канале «ТНТ» 95% рейтингов выходило в рамках орбитальных блоков. Таким образом, максимальная доля орбит была задействована на наиболее дорогих по стоимости рейтингов телеканалах, что может говорить о том, что рекламодатель стремится максимально оптимизировать бюджет размещения, сохраняя сильное присутствие в эфире.

ОСНОВНЫЕ НАБЛЮДЕНИЯ И ВЫВОДЫ

Активность рекламодателей последних двух лет демонстрирует очень разнонаправленную динамику – в 1-ом квартале кризисного 2015-ого года лидеры категории «ФАРМА», в целом, увеличили свою активность почти на треть, при этом продемонстрировав относительно невысокую активность в начале 2016-ого. Лидеры категории «ППНМ» незначительно снизились 1-ом квартале прошлого года и более, чем на 15% увеличили присутствие рекламы своих брендов в эфире федерального ТВ в этом году. Ключевые игроки категории «ПКБХ» показали отличную от первых двух категорий динамику – сильно урезав активность в начале прошлого года (-32%) и почти на столько же увеличив присутствие на ТВ в нынешнем. С точки зрения оптимизации сделок – рекламодатели используют все возможные тактики – от оптимизации сплита каналов и распределения между холдингами, до повышения доли орбитального размещения. С точки зрения стоимости закупки рекламы, включение орбитального размещения – это серьезный рычаг для оптимизации стоимости размещения. Лидером рынка ТВ в 1-ом квартале 2016 года стала компания RECKITT BENCKISER, увеличившая свою активность на 15% (с учетом орбитального размещения). В целом, объем размещений 14-ти ведущих рекламодателей национального ТВ вырос почти на 15%. Конечно, не стоит забывать про эффект «низкой базы» начала 2015 года, однако такой хороший старт дает основания ожидать окончание текущего года с позитивной динамикой. Более целостная картина сложится по итогам первого полугодия, когда эффект «низкой базы» января-апреля 2015 года уже не будет играть столь значительной роли. Однако, кардинальных изменений в списке лидеров отрасли мы не ожидаем. Текст: Андрей Скородумов, руководитель департамента продуктивности и оценки медиа закупок |

26.02.2019

Телеканал «Россия 1» анонсировал скорый выход новых серий фильма «Годунов»

В 2018 году из заявленных 16 эпизодов исторической саги «Годунов» были... 25.02.2019

«Первый канал» покажет телеверсию церемонии «Оскар»

все новости >>>

Первый канал покажет трансляцию вручения премии «Оскар» в ночь на 26 февраля. «Оскар» на... Аналитика

22.02.2019

Медиапотребление: мыши плакали, кололись, но продолжали смотреть телевизор

Автор Дмитрий Фролов В качестве основного источника информации телевидение теряет доверие людей.... 10.01.2019

От «Первого» до «Яндекса»: как и что россияне смотрели в новогоднюю ночь

вся аналитика >>>

Крупнейшие интернет-площадки, чей охват давно сопоставим с аудиторией федеральных каналов, бросают все... |